私募基金合规系列——私募基金清算(上)

前言

私募基金“募投管退”等各阶段时常经历来自市场、政策及监管等种种不确定风险,这期间不仅基金管理人付出了大量的人力、物力以保障基金的正常运行和基金财产的安全,投资者也在默默期待取得理想的投资收益,而清算退出正是私募基金管理人与投资者迎来最终投资结果的阶段,清算完毕也意味着私募基金生命的终结,其重要性对于各方来说不言而喻。

一、私募基金清算的意义

私募基金的清算完毕代表着基金管理人、托管人及投资者等多方主体间法律关系的正式终结,对基金管理人、托管人而言,基金清算后将大幅减少其在投后管理中所投入的精力,且所应对的监管也会相应减少;对投资者而言,在基金清算后可以取回现有投资财产,保障自身资金的流动性;针对基金行业来说通过清算淘汰了部分“劣质”私募基金,彰显了优胜劣汰法则,可以使行业整体的发展越来越健康。

但是,在现实中清算的理想状态是很难实现的,由于私募基金投资期限有限,很难跨越一个完整经济周期或企业的成长周期,基金管理人无法保证每只基金都能取得理想的收益,因此,多数私募基金想顺利完成清算退出绝非易事,这导致“清算难”成为私募基金行业内的“老大难”问题。而无法正常清算退出,往往将基金管理人在募、投、管、退等各阶段存在的问题与瑕疵暴露无遗,进而引发基金管理人承担行政处罚、自律监管及相关民事赔偿责任,甚至刑事责任的后果。

因此,如何在基金清算过程中合规履职,是值得基金管理人予以高度重视的问题。本文结合实践经验对私募基金在清算事由触发后如何清算、基金清算中各方关注的核心问题进行梳理与分析[1],以期促使基金管理人合规清算并通过合规履职减轻或免除基金管理人及从业人员的法律责任。

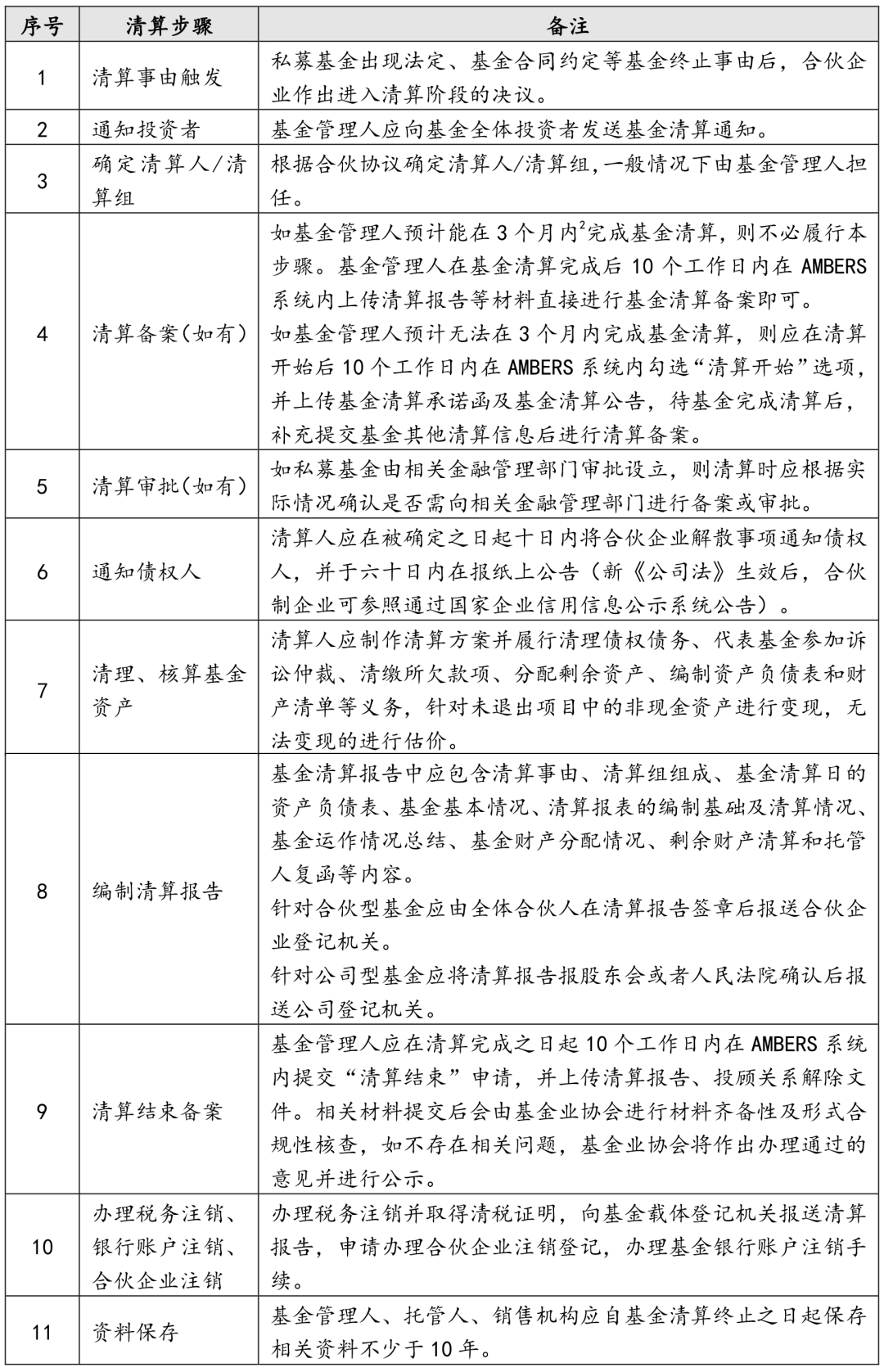

二、私募基金清算流程

点击可查看大图

三、私募基金清算中需关注问题

1. 基金清算期限是否有限制

在我国现有《中华人民共和国合伙企业法》《中华人民共和国公司法》及相关私募基金监管规定中并未对私募基金清算期限做出强制性规定,加之基金底层项目退出困难、现价过低等原因,如基金合同中未对清算期间事先作出约定,部分基金管理人即使开启基金清算流程也会因为种种原因延长清算期限,形成“清算僵局”。

因基金清算期限没有相关强制性规定,这也为投资者在寻求司法救济时增加了难度。投资者在向基金管理人索赔时,往往因基金尚未完成清算、损失数额无法确定被法院驳回。虽然部分法院会认为清算结果只是投资损失确认的重要依据而非唯一依据,在有其他证据可证明损失的情况下,可以据其确定损失数额,但此类情形对相关证据证明力等方面存在较高要求。

在形成此类“清算僵局”时,如投资者可以提供证据证明基金管理人逾期不成立清算组开始清算或存在故意拖延清算的情形,公司型基金可以考虑根据《最高人民法院关于适用<中华人民共和国公司法>若干问题的规定(二)》[3](以下称“公司法司法解释二”)以及最高人民法院《关于审理公司强制清算案件工作座谈会纪要[4]》向法院提出强制清算申请,由法院指定清算组,根据“公司法司法解释二”中六个月法定强制清算期限[5]的规定可有效打破此时的 基金“清算僵局”。合伙型基金可以参照上述规定向法院申请对基金进行强制清算。

但应注意,强制清算的后续推进与具体执行仍以法院指定的清算组为主,其在对基金了解程度、资产处理能力等方面与基金管理人可能存在一定差距,基金最终清算结果不一定能够最大化投资者利益或符合投资者的预期,因此投资者在寻求司法强制清算时仍应审慎考虑,尽量将其作为最后的救济途径。

2. 管理人资格注销后基金如何清算

在私募基金行业“扶优限劣”的方针和“强监管”的大背景下,近几年大批存量基金管理人以主动或被动的方式注销/撤销基金管理人资格,此时其名下尚未完成清算退出的基金应如何处置成为投资者较为关心的问题。

根据《私募投资基金登记备案办法》[6]的规定及私募基金委托理财的本质,基金管理人之义务应持续至投资者最终目的得以实现时,即使基金管理人资格被注销或撤销登记,其仍有义务妥善处置基金财产并承担相应责任。如实践中基金管理人确因资格注销不能或怠于履行基金清算义务,导致基金无法正常清算退出,投资者可根据基金合同约定成立专项机构或者委托会计师事务所、律师事务所等中介服务机构代基金管理人行使基金清算职责。

3. 实物分配模式是否可行

因私募基金底层资产的变现困难、变现周期长等问题导致基金清算难以推进,此时实物分配的模式成为基金各方试图解决问题的新途径,但私募基金是否可以向投资者进行实物分配以及如何公平、妥善分配成为了问题的关键。

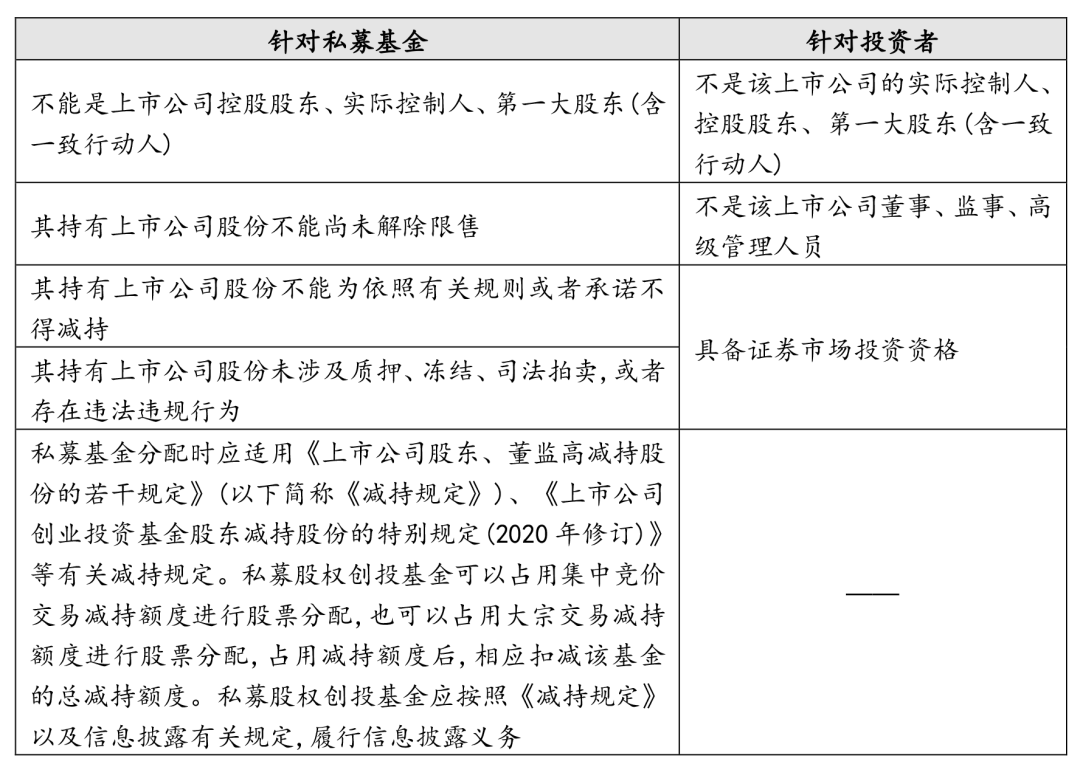

中国证券监督管理委员会(以下称“证监会”)于2022年7月发布的《证监会启动私募股权创投基金向投资者实物分配股票试点支持私募基金加大服务实体经济力度》(以下称“《实物分配试点》”)中指出“私募股权创投基金可以向投资者分配所持有上市公司首次公开发行前的股份”,《实物分配试点》为私募基金进行实物分配提供了指引,但也对拟分配的私募基金及接受分配的投资者均提出了禁止参与试点的限制,具体情况如下:

点击可查看大图

2023年,中国证券投资基金业协会(以下称“基金业协会”)根据证监会文件精神在《私募投资基金备案指引第2号》[7]等规定中也确认,在投资者同意的情况下可以以实物的方式向其进行分配,因此私募基金通过实物分配的方式进行清算在规则层面上并不存在障碍。

实物分配的方式确实为私募基金提供了新的退出路径,也为一些特殊的投资者提供了一定的便利,但对于大多数普通投资者来说,在经历了漫长的投资期、退出期后最终取得的仍是流动性较差的实物资产,投资者实际接受实物资产分配的意愿往往较低。

同时,基金管理人在通过此类方式向投资者分配时也面临层层阻碍,以分配未上市企业股权为例,第一,可能导致被投企业股东、合伙企业合伙人数量超过法定人数限额;第二,被投企业大多不希望其股权过于分散,不利于其经营管理与后续融资,特别是对具有上市目标的被投企业来说,过多投资者替换私募基金进入企业将冲击企业的股权结构及企业治理,因此被投企业在面临此类情形时可能不予配合投资者办理变更登记手续;第三,对于一些对股东资格有特殊要求的被投企业,普通投资者的资质可能很难符合其要求;第四,拟分配股权可能无法进行公允的评估定价,导致不公平分配的情况发生。

综上所述,笔者认为,鉴于私募基金的实物分配在实际操作层面存在定价、被投企业配合度等各类问题以及此种分配方式与投资者最初投资期望存在较大差异,实践操作难度较大。

4. 基金分配模式

因私募基金分散投资的特性,每个基金往往有众多投资标的,其退出周期也不尽相同,大部分基金管理人会选择在基金存续期间内根据具体被投项目的情况采取“随退随分”的分配模式,在基金清算时再根据前述多次的分配金额进行统一核算,对投资者来说也可以一定程度上缓解其资金流动性问题。

但不可否认的是,基金管理人与部分投资者在认知程度等方面存在一定差异,特别是基金如发生亏损等情况,部分投资者会认定前期收取的分配款为基金收益,在清算时仍要求基金管理人返还其投资本金,尤其是涉及基金管理人存在违规履职引发赔偿问题方面更是如此。

为避免此类纠纷的发生,建议基金管理人在基金合同中对按项目分配及最终统一核算进行明确约定,同时应当避免定期支付分配款、财务账目混乱等容易造成监管部门及司法机关产生误解的情况发生。

5. 管理人在清算期是否有权收取管理费

在基金业协会颁布的《私募投资基金备案指引第2号——私募股权、创业投资基金》[8]中,对基金管理人应收取合理的管理费提出了要求,但未对基金清算期是否应收取管理费以及清算期收取管理费是否合理予以明确的指引,而实践中基金管理人与投资者在清算期管理费问题上往往存在较大的分歧。

投资者倾向于认为在清算期,通常情况下基金合同已经到期,相关投资工作及投后管理工作已经终结,此时管理人不宜再继续收取管理费,特别是若基金存在亏损时,漫长的清算期将导致投资者最终可分配财产的进一步减少,对投资者的资产及心理承受能力都是巨大的考验;但基金管理人则倾向于认为,在清算期间,其在基金财产的变现、债务追索、信息披露等投资者权益的维护上会耗费比投资期更多的精力,其有权也应当继续收取管理费。

在目前相关监管机构未予以明确指引的情况下,站在投资人及管理人双方的角度考虑都存在其合理性,为避免后续矛盾的产生与升级,建议双方事先在基金合同中对基金投资期、退出期、清算期各个阶段的管理费收取与否、收取比例进行明确约定。

[注]